Banche italiane: report annuale finanziario 2023

Il presente studio analizza l'impatto del contesto economico finanziario attuale sulle banche italiane e offre una comparazione tra i bilanci delle più importanti banche italiane ed europee, con una raccolta di dati, utile per comprendere le tendenze in atto e sviluppare aspettative sui bilanci 2023.

Campione e metodologia

Il basket è composto da 9 banche c.d. significant selezionate sulla base della tipologia di business.

Allo scopo di mantenere l’anonimato, ogni banca è rappresentata mediante un codice alfanumerico composto da due lettere (IT), ed una cifra, (da 1 a 9).

Gli indicatori utilizzati sono quelli disponibili nell’informativa finanziaria, eventualmente integrati da altri, appositamente strutturati per offrire una chiave di lettura maggiormente estesa.

I ricavi delle banche italiane crescono più della media europea

Nel 2022, le banche significant italiane incluse nel campione hanno mostrato una crescita del risultato operativo al netto delle perdite su crediti, pari al 14%. Tale risultato, seppur significativo, è inferiore rispetto allo scorso anno, quando si attestava al 43% ed è inferiore anche rispetto a quello europeo, che si attesta al 31%. Va evidenziato peraltro, che escludendo l’outlier IT2, il valore medio cresce sino al 36% allineandosi, di fatto, al dato medio riscontrato tra le banche del vecchio continente.

La tendenza osservata tra i player del mercato italiano è generalizzata: ben otto istituti su nove mostrano una crescita di tale indicatore sebbene con diverse percentuali, da un +3% ad un +133%.

Nel primo anno post pandemia l’aumento in termini percentuali era più elevato, in quanto si progrediva da valori nominali inferiori.

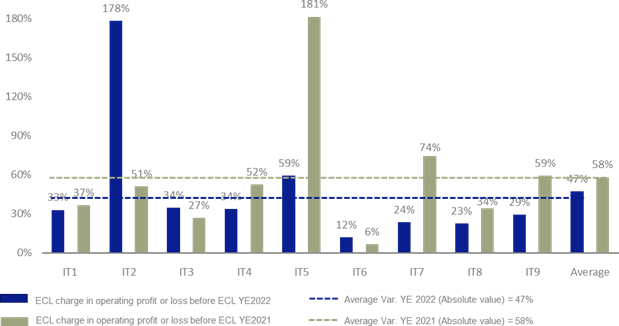

Le perdite su crediti, al contrario, incidono sul conto economico più che nel resto del continente

Nel 2021 l’incidenza delle perdite su crediti sul risultato operativo delle banche italiane si è ridotta, attestandosi al 60%. Nel 2022 il dato decresce sino al 47% ma ancora una volta è superiore rispetto alla media del 17% osservata tra le banche europee.

Nell’esercizio appena concluso tutte le banche rappresentate, siano esse del campione italiano o europeo, mostrano una perdita di valore derivante dalla valutazione dei crediti, al contrario, nel 2021, le banche italiane mostravano una perdita netta a conto economico e ben nove istituti europei una ripresa di valore.

Il valore medio delle perdite su crediti imputate nei bilanci 2022 dalle banche italiane incrementa del 14%, tra le banche europee l’aumento è molto più significativo e raggiunge addirittura il 106%.

Il valore lordo dei crediti in bilancio diminuisce del 7%

Tra i player italiani si assiste ad un decremento del valore lordo dei crediti del 7%, al contrario tra le banche osservate nel campione europeo si ha un incremento di circa il 2% ma senza una tendenza generalizzata: si passa infatti da istituti che mostrano una riduzione del 24% ad altri che mostrano un aumento del 12%, allineato, risulta invece l’andamento dei fondi svalutazione il cui nominale si riduce in entrambi i basket.

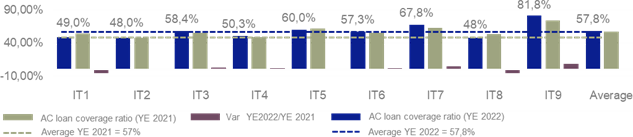

La copertura dei crediti è superiore rispetto a quella osservata in Europa

Il coverage ratio, inteso come rapporto tra i crediti lordi ed i fondi svalutazione presenti a bilancio, delle banche italiane è pari a circa il 2,1% (2,2% nel 2021) si attesta invece all’1,4% tra le banche europee (1,5% nel 2021).

Scomponendo il dato tra i diversi stage si nota che le esposizioni deteriorate classificate nel c.d. Stage 3 delle banche italiane, hanno una copertura del 57,8%, superiore a quella dell’anno precedente (57%), viceversa a livello europeo si riduce al 38,7% (40,6% nel 2021).

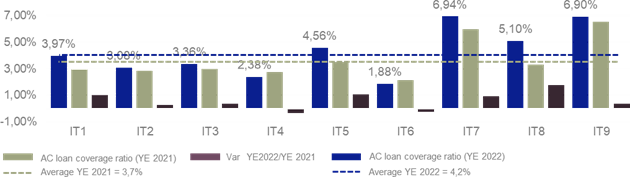

Anche gli Stage 2 mostrano una copertura più elevata, 4,2% vs 3,7% e si mantengono al di sopra del dato medio europeo che si attesta al 3,81% vs 3,84% del 2021.

Per quel che riguarda gli Stage 1 abbiamo invece un dato sostanzialmente allineato e pari allo 0,20% nel campione italiano ed allo 0,21% nel campione europeo.

L’incidenza degli stage sul valore lordo dei crediti non varia significativamente tra il 2021 ed il 2022

Nel portafoglio delle banche italiane il peso delle esposizioni lorde classificate nel c.d. Stage 1, è sostanzialmente invariato, e si attesta all’88,4% (88,5% nel 2021), incrementa invece quello degli Stage 3 (dal 2,6% al 3,1%).

I valori ed i trend osservati nel mercato nazionale non si discostano significativamente da quelli delle banche europee, tra queste, il valore lordo degli Stage 1si attesta all’88,7% (89% nel 2021), e quello degli Stage 3 al 2,5%, invariato rispetto all’anno precedente.

Le esposizioni che al 31 dicembre 2022 beneficiavano di misure di sostegno rappresentano l’8% dei crediti a bilancio

A seguito della pandemia da Covid-19 il regolatore ha introdotto specifici obblighi informativi a carico degli istituti di credito.

I dati forniti nelle note al bilancio, mostrano che al termine del 2022 il valore medio delle misure di sostegno concesse si è attestato a circa l’8% dei crediti in portafoglio, sostanzialmente invariato rispetto all’anno precedente, quando ammontava al 9%.

La copertura di tale portafoglio è pari allo 0,7%, in diminuzione rispetto all’1,4%. Tale dato, all’apparenza poco coerente rispetto ad una maggior anzianità delle posizioni, da un lato ci mostra un deterioramento minore rispetto alle attese, dall’altro rappresenta un punto di attenzione rispetto all’evoluzione e alle sfide poste dell’attuale contesto finanziario.

Incrementa il valore dei crediti d’imposta originati nell’ambito delle agevolazioni di cui ai D.L. "Cura Italia" e "Rilancio"

Nel primo semestre 2023 si assiste ad una crescita media del 30% dei crediti derivanti dai c.d. Ecobonus e Sismabonus iscritti a bilancio. Giova sottolineare che il dato non si basa sul valore nominale ma sul valore di iscrizione a bilancio che risente dei business model in cui tali crediti sono classificati e dunque valutati.

La disclosure fornita nei bilanci al 31 dicembre 2022 e nelle relazioni semestrali al 30 giugno 2023 evidenzia che tutti gli istituti espongono tali crediti tra le “Altre attività” mentre la valutazione degli stessi è influenzata dal business model nel quale gli stessi sono inquadrati: oltre alla destinazione Held to Collect per gli acquisti con finalità di compensazione ed alla destinazione Held to Sellper quelli con finalità di ricessione, alcuni istituti dichiarano di utilizzare anche il business model Held to Collect and Sellper acquisti le cui finalità non sono già definite al momento in cui l’operazione è conclusa.

Diminuiscono i crediti deteriorati, sia al lordo che al netto delle svalutazioni

Il 2023 si è aperto in un contesto di alta inflazione che le banche centrali hanno tentato di frenare attraverso l’incremento dei tassi di interesse, lo scenario è stato reso ancor più turbolento dal fallimento di tre banche americane e dalla frenata dei consumi nelle principali economie mondiali.

Nonostante ciò, le semestrali delle banche italiane sembrano non mostrare un peggioramento della qualità degli attivi: i crediti deteriorati diminuiscono del 7% rispetto allo scorso anno, con punte che raggiungono addirittura l’11%, tale andamento è imputabile prevalentemente alla riduzione degli stock tant’è che le coperture crescono all’incirca dell’1% attestandosi al 53%, contro il 52% di fine 2022.

Seppur tali indicatori forniscano dei segnali incoraggianti è opportuno monitorare costantemente l’evoluzione della qualità del credito: è interessante osservare che le sofferenze al 30 giugno incrementano lievemente e rappresentano lo 0,35% dei crediti netti, al contrario si assiste ad una riduzione dell’incidenza delle inadempienze probabili che si attestano all’1,03% contro l’1,10% di fine anno.